Multifondos: todos rentan positivo en diciembre y cerrarían el año con resultados mixtos

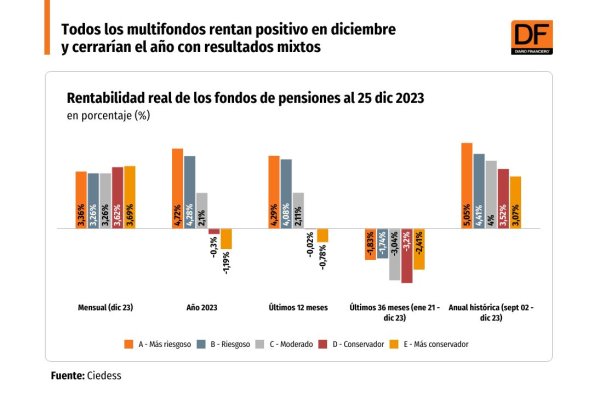

Ciedess informó que, en el último mes del año, los fondos A y B anotan ganancias del 3,36% y 3,26%, respectivamente, mientras que los fondos D y E rentan un 3,62% y 3,69%, cada uno.

- T+

- T-

Los resultados positivos en los mercados internacionales y en la bolsa local, sumados a un alza en el precio del dólar, fueron las principales causas del buen desempeño de los multifondos de pensiones en diciembre, según informó Ciedess.

De acuerdo con la consultora, en lo que va del mes (con valores cuota al día 25), los fondos más riesgosos, A y B, anotan ganancias del 3,36% y 3,26%, respectivamente, mientras que el fondo C, de riesgo moderado, registra un alza del 3,26%. Por su parte, los fondos más conservadores D y E rentan un 3,62% y 3,69%, cada uno.

Ciedess explicó que el resultado de los multifondos A y B se explica por la variación en los precios de los instrumentos de renta variable, donde a nivel externo se observan resultados positivos en los principales índices internacionales (salvo en China) y un alza del dólar; mientras que a nivel local, se registra un incremento del IPSA.

“En lo que va del mes, destacan la disminución de la inflación en EEUU y un tono más expansivo por parte de la Fed, lo que para el mercado se traduciría en futuros recortes de tasa. En tanto, en China persiste la incertidumbre del sector inmobiliario, mientras que Moody's rebajó a negativa la perspectiva crediticia de su deuda”, afirmó el centro de estudios.

En cambio, dijo Ciedess, el desempeño de los fondos más conservadores, D y E, se explica por los resultados de las inversiones en títulos de deuda local y en los instrumentos de renta fija extranjeros.

Resultado anual: Solo D y E acumulan pérdidas

La volatilidad de los mercados es el principal factor que impactó en el desempeño que registran los multifondos de AFP en 2023.

Según el análisis de Ciedess, entre enero y diciembre, los selectivos anotan resultados mixtos. Los fondos A y B anotan ganancias del 4,72% y 4,28%, respectivamente, mientras que el fondo C presenta un alza del 2,10%. Por su parte, los fondos D y E obtienen pérdidas de -0,30% y -1,19%, respectivamente.

“En 2023, destaca la disminución en las pérdidas acumuladas de los fondos conservadores gracias a las alzas de noviembre (históricas) y diciembre (-10,50% el D y -12,09% el E a comienzos de noviembre). En cuanto a los fondos A y B, estos alcanzaron resultados positivos tras las alzas registradas en julio. Una situación similar ocurrió con el Fondo C, que pasó a positivo a causa de su buen desempeño en noviembre y diciembre”, explica el documento de Ciedess.

La última milla

Hasta octubre, los cinco multifondos registraban cifras rojas en el acumulado del año, pero el escenario cambió en noviembre. El penúltimo mes del año rompió la tendencia y al menos los fondos A y B revirtieron esa mala racha, pasando a números azules en el acumulado del año.

Lo mismo ocurrió en diciembre para el fondo C: logró recuperar lo perdido y posicionarse con ganancias a la espera del cierre de año.

Michèle Labbé, economista e investigadora de la Facultad de Economía y Gobierno de la Universidad San Sebastián, sotuvo que las inversiones en renta fija estuvieron afectadas por las alzas en las tasas de interés, las que además fueron inesperadas. "En general los inversionistas esperaban que este año las tasas de interés bajaran, que aflojara antes la inflación y al pasar eso, especialmente en Estados Unidos, la Fed iba a dejar de subir la tasa mucho antes y por lo tanto, iba a generar que las tasas empezaran a bajar", explicó.

La economista añadió que como ese escenario no se dio y recién la tasa dejó de subir a finales de año, "ahí es cuando se empieza recién a recuperar la renta fija".

Qué esperar en 2024

Respecto a las perspectivas para 2024, el mercado está optimista, aunque atento.

Desde Ciedess señalaron a DF que, en el ámbito internacional, "vemos que la volatilidad seguirá presente dados los conflictos geopolíticos, las tensiones EEUU-China y las medidas que adopte China para estimular su economía (en particular su sector inmobiliario)".

No obstante, estiman "un potencial alcista a nivel internacional, tanto de la renta variable como de la renta fija, vinculado principalmente a los futuros recortes de tasas en EEUU y Europa, así como a los posibles estímulos de China para impulsar su economía".

En tanto, desde la perspectiva del mercado local, sostuvieron que "el desempeño de los fondos conservadores dependerá en gran medida de la evolución en las tasas de interés locales, las que a su vez estarán influenciadas por posibles presiones inflacionarias y variaciones en el riesgo país".

Con todo, también vislumbran "un potencial alcista debido fundamentalmente a los recortes de tasa, la tendencia a la baja en las tasas de interés de referencia (Bonos del Tesoro de EEUU) y la menor incertidumbre en materia constitucional (se descartó un nuevo proceso en este período)".

Por su parte, Labbé explicó que "lo que hemos observado en EEUU es que por fin está cediendo la economía y al ocurrir eso, la Fed va a estar un poco más tranquila para poder frenar el proceso y empezar a bajar las tasas y eso debería ayudar a que la rentabilidad de los fondos de pensiones de renta fija empiece a subir en la medida que las tasas de interés empiecen a bajar en el mundo".

En todo caso, Labbé recordó que "estamos en un período de alta volatilidad, siempre puede pasar algo. Tenemos dos guerras en curso, que pueden afectar fuertemente las expectativas. Pero en general, si no pasara nada extraordinario, se debería esperar que el 2024 fuera un mucho mejor año para la renta fija y también para la renta variable porque aún cuando la economía se está desacelerando, no ha habido una recesión y eso es siempre una buena noticia".